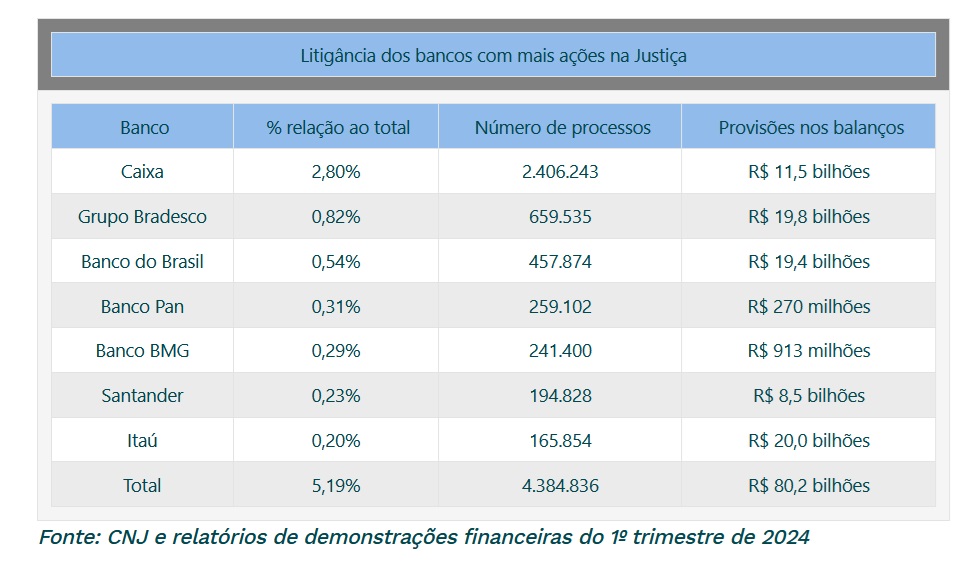

Os bancos figuram em 7 das 20 posições de maiores atores envolvidos em processos judiciais e respondem por quase 4,4 milhões de ações, de acordo com dados do Conselho Nacional de Justiça (CNJ). O montante corresponde a 5% do total de ações pendentes no Judiciário. Juntos, os sete bancos que constam na lista – Caixa, Banco do Brasil (BBAS3), Bradesco, Santander (SANB11), Itaú, Pan e BMG – têm R$ 80,2 bilhões provisionados para demandas cíveis, trabalhistas e fiscais, de acordo com seus balanços do primeiro trimestre de 2024.

Os bancos figuram em 7 das 20 posições de maiores atores envolvidos em processos judiciais e respondem por quase 4,4 milhões de ações, de acordo com dados do Conselho Nacional de Justiça (CNJ). O montante corresponde a 5% do total de ações pendentes no Judiciário. Juntos, os sete bancos que constam na lista – Caixa, Banco do Brasil (BBAS3), Bradesco, Santander (SANB11), Itaú, Pan e BMG – têm R$ 80,2 bilhões provisionados para demandas cíveis, trabalhistas e fiscais, de acordo com seus balanços do primeiro trimestre de 2024.

Em nota, a Caixa afirmou o aumento se deve a uma “corrida na proposição de novas ações” em meio à expectativa de mudança na correção dos saldos do Fundo de Garantia do Tempo de Serviço (FGTS), tema julgado pelo Supremo Tribunal Federal (STF) em junho. De acordo com o banco, a correção do FGTS é o tema mais frequente das ações, com 1,7 milhões de processos em junho de 2024, ou 57,8% do total.

Veja abaixo o número de ações e os valores provisionados pelos bancos para demandas de natureza cível, trabalhista e fiscal:

Dados do grupo de pesquisa e extensão Acredito, da Universidade de São Paulo (USP), obtidos pelo Broadcast, mostram que o Bradesco (BBDC3; BBDC4) tem a maior taxa de litigiosidade (ações na Justiça), com quase 3 processos para cada 1 mil clientes. Já Original e Nubank (ROXO34) têm os menores índices, com cerca de 0,1 processos a cada 1 mil clientes.

Para os pesquisadores do grupo, o dado demonstra que há espaço para a construção de estratégias e boas práticas que diminuam o número de litígios. Os dados foram levantados pelos pesquisadores Lucas Lopes e Pedro Gregorini com base nos processos do Tribunal de Justiça de São Paulo (TJ-SP) de 2023.

Abuso dos bancos na oferta do crédito

Para especialistas, o alto nível de litigiosidade se relaciona, principalmente, com a oferta abusiva de crédito, a falta de resolução das demandas via serviço de atendimento ao consumidor (SAC) e a lacunas na legislação sobre a responsabilidade das instituições financeiras em casos de golpes. “Há uma sobrecarga do Judiciário, que é um serviço público, porque o banco descumpre suas práticas”, avalia Ione Amorim, economista e consultora do programa de Serviços Financeiros do Instituto de Defesa de Consumidores (Idec).

Amorim observa que, durante a pandemia, aumentou o número de pessoas que passaram a receber crédito não solicitado e foram vítimas de golpes. Ela também destaca a publicidade enganosa na renegociação de contratos no pós-pandemia, que teria induzido os consumidores a acreditar que os bancos fariam a suspensão das parcelas. “Muitos desses consumidores entraram na Justiça depois para questionar as cobranças”, afirma a economista.

Maria Paula Bertran, professora de direito econômico da Faculdade de Direito de Ribeirão Preto da USP, destaca a figura do correspondente bancário, também conhecido como “pastinha”, como central na oferta abusiva de crédito. Na avaliação da especialista em Direito Econômico, os litígios relacionados a empréstimos não solicitados estão entre os mais comuns no Judiciário.

Os correspondentes bancários são agentes que atuam em nomes de instituições financeiras para facilitar os serviços bancários em áreas com escassez de agências. “De alguma maneira, o crédito acaba sendo vendido no Brasil como se fosse Tupperware ou cosmético. De casa em casa, nas igrejas, na vizinhança, nas escolas, nos bairros”, afirma Beltran.

Ela aponta uma “falta de responsabilidade” dos bancos nos casos de irregularidades na atuação dos correspondentes. “Os bancos são os últimos beneficiários dos correspondentes bancários, que têm um grande estímulo para fazer transações não solicitadas. A formalização dessas transações lhes gera comissões, que geralmente giram em torno de 6% dos valores dos empréstimos.”

Bertran defende o estabelecimento de um limite de oferecimento de crédito por CPF. “É preciso mudar a concepção de que o crédito é sempre bem-vindo e reconhecer que a tomada de crédito é um ato jurídico com consequências que podem ser desastrosas”, avalia a professora. “A gente tem um juízo comum de que o banco não quer inadimplência. De que o banco, naturalmente, não vai emprestar para o mau tomador. Isso é uma meia-verdade, porque a inadimplência controlada é muito mais lucrativa que o pagamento pontual”, complementa a professora.

O papel do Banco Central

Amorim, do Idec, aponta mais duas situações novas que contribuem com o aumento do litígio. Uma delas é a Lei do Superendividamento, de 2021, que prevê a renegociação de dívidas no Judiciário. A outra fica com a popularização dos bancos digitais. “Acaba dificultando a comunicação direta com a instituição”, observa Amorim.

A especialista avalia que o Banco Central (BC) deveria ser mais atuante na fiscalização. “Temos uma carência de monitoramento e supervisão. A fintech atende aos critérios de abertura no mercado, mas também está sujeita ao Código de Defesa do Consumidor, ao Conselho Monetário Nacional (CNM). Mas quem fiscaliza?”, questiona.

De acordo com a Secretaria Nacional do Consumidor (Senacon), ligada ao Ministério da Justiça, o setor bancário recebeu mais de 8 milhões de reclamações registradas nas plataformas consumidor.gov.br e ProConsumidor desde 2015. Segundo o órgão, as reclamações abordam ofertas de crédito e cobranças de juros considerados abusivos, “que frequentemente não são resolvidas diretamente pelas instituições financeiras, levando os consumidores a buscar soluções na Justiça“.

“Neste contexto, a Senacon propõe atualizar as regras do Serviço de Atendimento ao Consumidor (SAC) para que as empresas possam atender melhor os consumidores, reduzindo o número de reclamações tanto administrativas quanto judiciais”, afirmou a secretaria em nota.

O que dizem os bancos

A reportagem procurou as sete instituições financeiras citadas. A Caixa disse que “possui forte política de redução da litigiosidade em seus processos” e que todas as ações envolvendo correção do FGTS devem ser extintas, “uma vez que o julgado [pelo STF] possui efeitos prospectivos, não retroagindo às remunerações já efetuadas”.

O Itaú (ITUB3; ITUB4) afirmou que o volume de ações judiciais contra o banco teve queda de cerca de 50% nos últimos 10 anos, “resultado de medidas como prevenção contra fraudes e golpes, melhorias na oferta e contratação de produtos, maior proximidade com os clientes e melhor tratamento das questões apresentadas por eles”.

O Banco do Brasil disse estar “fortemente empenhado em reduzir a quantidade de processos judiciais, tendo, no último ano, firmado dois convênios de cooperação com o Superior Tribunal de Justiça (STJ) e o Tribunal Superior do Trabalho (TST) nesse sentido”.

O banco Pan afirmou que “investe continuamente em soluções para o aperfeiçoamento de suas operações e apoia as ações dedicadas à redução do alto volume de processos que chega ao Poder Judiciário, como as iniciativas para o combate à litigância fraudulenta e as dedicadas à solução consensual de conflitos”.

O Bradesco preferiu não comentar e o Santander e BMG não responderam até a publicação desta reportagem – o espeço, porém, segue aberto a manifestações.

A Federação Brasileira de Bancos (Febraban) disse em nota que as demandas judiciais “decorrem do elevado número de relações mantidas diariamente com grandes empresas” e ressaltou que o Judiciário também enfrenta “volume excessivo de processos infundados, muitas vezes praticados por meio de fraudes, a chamada litigância predatória, que não encontra respaldo legítimo no direito de ação”.