Juros altos só servem para os “bancões” aumentarem o próprio lucro, prega o senso comum. Economicamente falando, até faz sentido. Se os juros estão lá em cima, muitos investimentos financeiros trarão um bom retorno, até mais garantido do que pensar em criar um negócio. Ganhando dinheiro fácil, os bancos acabam emprestando mais – e a taxas mais altas. Mas, por incrível que pareça, os bancos também ganham com juros baixos. A Selic, a taxa básica de juros do Brasil, vem caindo gradativamente desde 2016, chegando ao nível mais baixo da história no início deste ano. E o lucro dos bancos em 2017, vejam só, aumentou – e bastante.

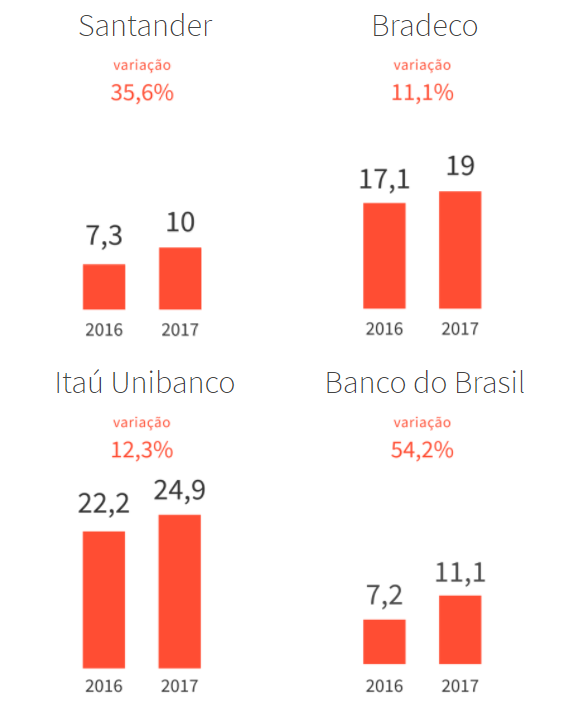

Os quatro maiores bancos de capital aberto do país – Banco do Brasil, Bradesco, Itaú Unibanco e Santander Brasil – lucraram R$ 64,9 bilhões no ano passado, após sofrerem com os resultados de 2016. O resultado positivo veio justamente num ano em que a taxa Selic despencou e o país começou a recuperação econômica – o PIB de 2107 registrou crescimento de 1%, após dois anos negativos.

Juros em queda e lucro crescente se justificam por um motivo simples: nesse cenário, os bancos conseguem captar dinheiro mais barato. Mas a taxa de juro para concessão de crédito não reduz no mesmo ritmo que a Selic. E isso acaba deixando uma margem mais confortável para o “spread”, que é o quanto o banco ganha na operação.

Entre janeiro de 2016 e janeiro de 2018, a Selic saiu de 14,25% para a atual taxa de 6,75% – uma redução de 52,63%. No mesmo período, a taxa média de juros para pessoa física saiu de 39,58% ao ano para 32,34% ao ano, uma variação de 18,29%. Já o spread caiu ainda menos: 7,84% – saiu de 28,19% para 25,98% ao ano. Os números ajudam a entender porque o lucro cresceu, mesmo com os juros caindo.

O economista Maurício Godoi, da Saint Paul Escola de Negócios, pondera que é normal as taxas dos bancos caírem num ritmo mais lento que a Selic. Com os juros em alta, os bancos naturalmente captam mais dinheiro e acabam emprestando a taxas mais altas. “Eles ganham dinheiro porque as pessoas depositam mais facilmente. Eles não precisam correr atrás como fazem hoje”, explica.

Agora, com os juros em baixa, os bancos conseguem dinheiro mais barato. “O banco capta dinheiro no curto prazo, mas empresta no longo prazo, para 24, 36 e até 60 meses. Ainda tem muitas incertezas no período da concessão, principalmente a respeito de ambiente político”, pontua. E é esse cenário que acaba levando os bancos a manterem a precificação.

Godoi aponta cinco fatores que explicam porque não há redução das taxas de juros na concessão de crédito. O próprio crédito ainda não está fácil, o mercado de trabalho está em recuperação, a taxa de desemprego é alta, as pessoas demoram mais tempo para se recolocar no mercado e a atividade industrial ainda não retomou totalmente a sua capacidade de produção.

Para ele, questões como a reforma da Previdência, a inflação e até mesmo as medidas protecionistas que vêm sendo tomadas pelo presidente Donald Trump nos Estados Unidos colaboram para que os bancos mantenham os juros mais elevados. “Mesmo com a inadimplência dando sinais de redução, os bancos ainda não baixam a precificação”, completa.

Juros em queda

A Selic, taxa básica de juros, vem caindo num ritmo mais rápido do que os bancos repassam aos clientes. É mais barato captar dinheiro, mas o risco da concessão de crédito a longo prazo faz com que as taxas de juros cobradas dos clientes não caiam tanto. Captar dinheiro na baixa e manter uma taxa de juros conservadoras garantem aos bancos um ganho na operação, o spread, bem interessante. E isso ajuda a explicar porque muitos “bancões” viram seu lucro crescer em 2017, mesmo com a queda na Selic. Entenda:

Lucro dos bancos

Resultado dos quatro maiores bancos de capital aberto

Em R$ bilhões – valores do lucro recorrente